美國聯準會(Fed)在6/ 13日宣布將聯邦基金利率上調 1 碼至 1.75-2% 區間,並暗示升息步伐將加快,美債殖利率整體攀升,但短期美債殖利率走升幅度較大,導致殖利率曲線呈2007年 8 月以來最平緩狀態,引發殖利率曲線倒掛擔憂。

《彭博社》報導,13日聯準會宣布升息後,30年期和 5 年期美債殖利率利差縮小至24.4 基點,而 10 年期和 2 年期美債殖利率利差一度收窄至 2007 年 8 月以來最低水平 39.1 基點,隨後拉開至 39.91 基點。'

Seaport Global Holdings 債券交易和策略總經理 Tom di Galoma 表示,隨著 2 年期和10 年期美債殖利率縮窄至40 個基點以下,交易商接下來所觀察的支撐位將會是 25 個基點和 12 個基點。

殖利率曲線的陡峭程度,是投資者和政策制定者所關切的主題,因為以歷史來看,過去殖利率曲線若出現倒掛的情形,即長期債殖利率低於短期債殖利率的現象,經濟衰退往往會緊跟著發生,但有些市場參與者表示,用殖利率曲線倒掛預測經濟衰退是否會發生,是個不太準確的指標。

聯準會公佈的點陣圖指出,聯準會官員對於今年聯邦基金利率的中位預期來到 2.25-2.5% 區間,即暗示著今年可能將再升息兩碼,在 2020 年年底前,可能會升至 3.25-3.5% 區間。

Bleakley 金融集團投資長 Peter Boockvar 指出:「債券市場相信,隨著聯準會繼續緊收政策,將導致經濟放緩。」

《彭博社》報導,聯準會主席鮑威爾在華盛頓向記者表示,殖利率曲線的趨平化仍然是政策制定者關注的話題之一。

鮑威爾說道:「殖利率曲線是許多人所談論的話題,包括 FOMC 的與會人士,但討論的重點在於,隨著我們正在接近自然利率 (neutral rate),什麼才是適當的政策,以及我們對政策的看法為何」,他指的是不刺激經濟但也不遏制經濟的聯邦基金利率。

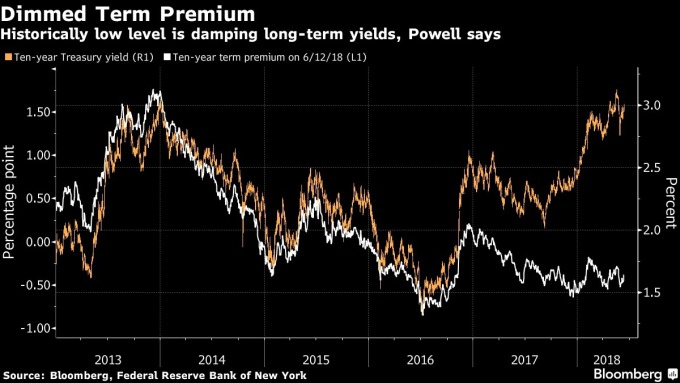

鮑威爾指出,長期債殖利率處於低位一直以來都是難解的習題,期限溢價處於歷史低位,而全球對安全資產美債的需求,都是壓低長債殖利率的原因。

公債期限溢價 (Term Premium) 是指長期公債相對於短期公債的超額回報率。

留言列表

留言列表